Экономика упущенных возможностей

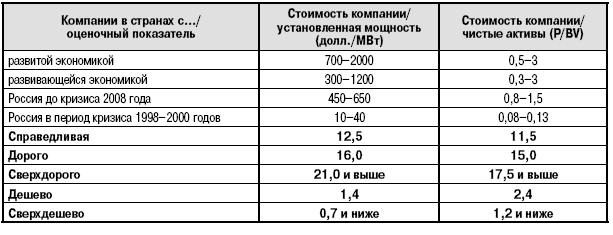

В результате мы имеем следующее. Исходя из установленных мощностей, справедливая стоимость компании на 60 % выше, в случае если считать через чистые активы. Это также относится и к понятию «дорого/сверхдорого». Что касается «дешево/сверхдешево», то более-менее похоже.

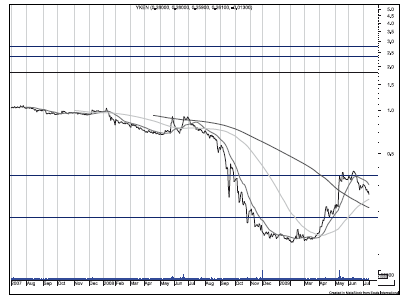

Этап 3. Переносим полученные результаты на базовый график. В данном случае многое зависит от полета мысли инвестора. Можно все усреднить или сделать каждый график по отдельности; допустим и мой вариант.

Этап 4. Определить, сколько будет затрачено финансовых средств на покупку акций, если рыночная цена актива будет находиться в определенной ценовой зоне. Наиболее разумным вариантом распределения денежных средств было бы следующее: дешево – до 70 % выделенных лимитов. В случае снижения стоимости акций до уровня «сверхдешево» возможна дополнительная покупка (до 30 %). Естественно, в ценовой зоне «справедливая стоимость» и выше покупать актив особого смысла не имеет.

На этом основные рассуждения относительно покупки актива можно было бы закончить. Великая тайна барона Ротшильда раскрыта. Если рядовой инвестор будет придерживаться столь элементарной методики определения момента покупки акций, то со временем в качестве вознаграждения можно получить и свободу, и полную финансовую независимость. На практике основная часть граждан в момент, когда актив дешев, как минимум его не покупает. В то же время, когда стоимость акции конкретной компании становится справедливо оцененной или несколько выше, начинает активно покупать. Размышляя над этим парадоксом, я пришел к выводу, что основной ошибкой является инвестирование денежных средств в актив под условным названием «позитивная информация». Действительно, в большей своей массе инвесторы покупают тогда, когда экономика на подъеме. Таким образом, они покупают позитивное развитие экономических процессов, не обращая особого внимания на относительную стоимость самого актива. Естественно, нельзя говорить, что люди полностью иррациональны, так как именно такому массовому поведению есть частичное объяснение. Когда наблюдается экономический спад, определенная часть инвесторов теряет как минимум часть доходов или, по крайней мере, увеличиваются риски в получении будущих доходов. Соответственно, при определенных текущих расходах, которые не зависят от доходов (определенная часть), люди не имеют возможности покупать дешево. Именно поэтому я всегда делаю акцент, что речь идет о тех инвесторах, которые могут себе это позволить. Ситуацию, когда человек сознательно урезает необходимые расходы ради покупки активов по сверхдешевым ценам, я не рассматриваю, так как на данный шаг идут единицы. В свою очередь, когда экономика вошла в стадию роста, у инвесторов появляются финансовые излишки, уверенность в завтрашнем дне и происходит проецирование текущих доходов на неоправданно длительный период времени. Но, как правило, в данный период времени стоимость актива близка к справедливой, и основной доход инвесторов наступает, когда акции находятся в интервале между справедливой и сверхдорогой стоимостью актива. Исходя из исторического опыта инвесторы могут получить повышенный доход, но сверхдоход они вряд ли получат. Из данных рассуждений вытекает еще один важный постулат. Как правило, богатые богатеют, а бедные беднеют. Логика проста. Например, потенциальный инвестор с капиталом в 1 млн долл, и годовым расходом в размере 100 тыс. долл, вполне может себе позволить выделить на покупку сверхдешевых акций не менее 250 тыс. долл. Исходя из цикла в 10–15 лет, вложенные средства могут увеличиться в 10–20 раз. Соответственно, если потенциальный инвестор обладает капиталом в размере 100 млн долл, и годовым расходом в 1 млн долл., то выделенная сумма на покупку акций в размере 30–50 млн долл, может принести через аналогичный промежуток времени до 500 млн долл, дохода. Противоположная ситуация у человека, у которого расход равен доходу. Излишки капитала отсутствуют, соответственно, в момент дешевизны актива в качестве основной мысли является элементарная идея выживания. Естественным образом, это не является оправданием отсутствия покупателей в период, когда стоимость актива является дешевой. Как я неоднократно говорил, фондовый рынок – это большой бизнес, при котором стоимость акций в значительной части искусственный процесс с ограниченным количеством акций в обращении. Если бы 50 % инвесторов были рациональными участниками рынка, то вполне очевидно, что на всех бы дешевых акций не хватило.

Возвращаясь к основной теме статьи, к сказанному можно добавить, что при окончательном принятии решения о покупке актива необходимо принимать во внимание некоторые нюансы, которые почему-то игнорируют многие инвесторы. Что необходимо учитывать в конкретной ситуации? Первое. Холдинг «РАО ЭС Востока» состоит из ряда дочерних предприятий. Соответственно, есть альтернатива (либо купить «дочку», либо акции материнской компании). Второе. При позитивной динамике развития компании обозначенные уровни сдвигаются вверх по графику (это действует и в обратном направлении). Третье. Прогноз развития оценочных показателей. Данная информация может использоваться в нескольких случаях: в общем усреднении и в объеме инвестирования (увеличение допустимых пределов рисков). В нашем случае, когда различные оценочные показатели дают широкий диапазон стоимости, но при этом существует план развития, который даст прибавку и к общей величине установленных мощностей, сумме чистых активов, в конечном результате прибыли и т. д., допускается брать в расчет менее консервативную оценку стоимости компании.

Также в этом случае допускается выделение большей доли средств (изменение структуры «рисковые/безрисковые активы»), идущей на покупку рисковых активов. Возможна ситуация, когда реализуется гораздо меньшая доля ранее купленных акций при достижении цены на уровне «справедливая оценка». Например, реализуются не 70–80 %, а всего лишь 50–70 % акций от общей позиции при достижении цены справедливой стоимости актива. Дополнительным моментом оценки стоимости актива может являться устранение допущения, что акции материнской компании имеют свойство торговаться с определенным дисконтом. При этом следует понимать, что это некоторая условность, не имеющая ничего общего с конкретной ситуацией, а стоимость акций полностью зависит от воли основного акционера.

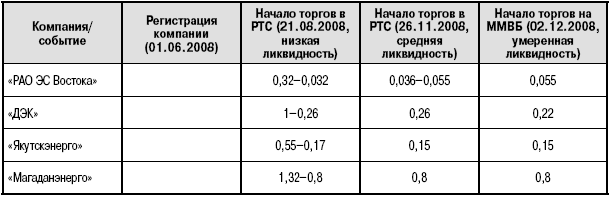

После теоретических аспектов вернемся к реальной ситуации, где все этапы становления рынка акций «РАО ЭС Востока» сведены в табл.

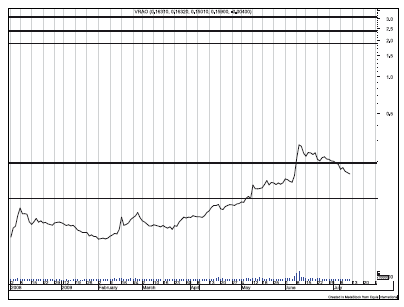

3. Как говорилось выше, материнская компания состоит из дочерних компаний, по которым проделано все то, что по «РАО ЭС Востока» (графики с уровнем цен в диапазоне от сверхдешево до сверхдорого). Для наглядности стоимость акций дочерних компаний приравняли к цифровым значениям материнской компании. Таким образом, получаем альтернативу. Например, при прочих равных условиях компания ДЭК при текущей стоимости в 0,26 руб./акция (чистые активы) равноценна стоимости одной акции «РАО ЭС Востока» 0,124 руб./акция и т. д. Соответственно, инвестор смотрит, через какие акции целесообразнее купить долю в будущей компании.

Таблица 3

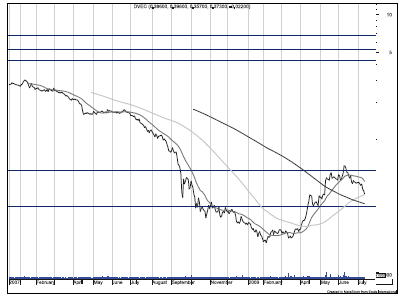

ОАО «ДЭК»

Рис. 2

Таблица 4

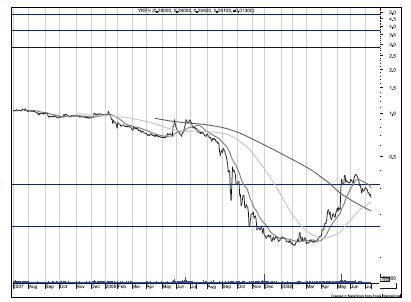

ОАО «ЯКУТСКЭНЕРГО»

Рис. 3

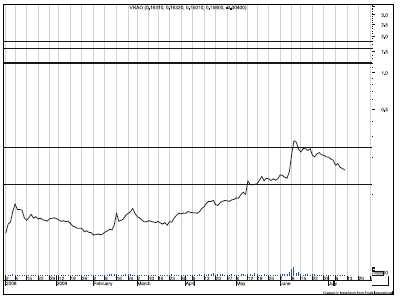

Рис. 4

Таблица 5

ОАО «МАГАДАНЭНЕРГО»

Таблица 6

ОАО РАО «ЕЭС ВОСТОКА»

(руб.,31,5 руб./долл.)

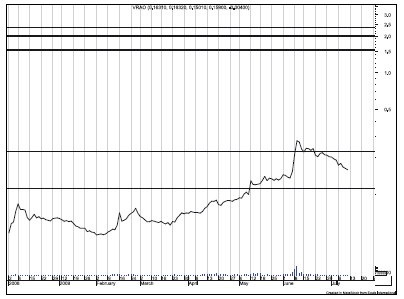

Рис. 5

Таблица 7

ПРИВЯЗКА СТОИМОСТИ АКЦИЙ К ЗНАЧИМЫМ СОБЫТИЯМ РАО ЭС ВОСТОКА

(руб.; 26,5 руб/долл.)

На практике это выглядит следующим образом. Составляем общую таблицу, в которую занесены все показатели компаний. В дальнейшем рынок предлагает цену акций, которые подставляются в таблицу. По полученным коэффициентам принимаем решения о целесообразности покупки той или иной акции. Упрощенная таблица равновесной стоимости компаний через чистые активы выглядит следующим образом.

Таблица 8

РАВНОВЕСНАЯ СТОИМОСТЬ КОМПАНИЙ ПРИ ОДИНАКОВОЙ ОЦЕНКЕ ЧИСТЫХ АКТИВОВ

(млн руб.)

Некоторые допущения. Сколько на самом деле стоит конкретная компания, знает только основной акционер. В конечном итоге речь идет о коэффициентах конвертации в случае перехода на единую акцию, а также объявленной оферты. Так как оценка стоимости компании является в большей степени политическим моментом, то целесообразнее всего поступить следующим образом.

Первое. Максимально точно (насколько это возможно) установить равновесные цены, соответствующие одинаковой оценке конкретной компании. В нашем случае равновесные (равноценные) цены (через показатель «чистые активы») приведены в табл. 8. Для более скрупулезных инвесторов возможно введение поправочных коэффициентов. Например, дисконт в 10 % по «Магаданэнерго» и надбавка 10 % по акциям ДЭК.

Второе. Закрепить базовые величины. Например, удельный вес в общей структуре портфеля по данной группе акций не может быть выше или ниже определенного значения. То есть если у нас четыре равноценные компании, то общий пакет данной категории акций будет состоять из четырех равных частей (в случае если бы как минимум совпадали два основных оценочных коэффициента: чистые активы и установленные мощности). Все остальное дело вкуса и личного суждения. Например, материнская компания должна учитываться с дисконтом/надбавкой; более дешевая стоимость установленных мощностей дает поправочный коэффициент и т. д. Важный момент заключается в одноразовом фиксировании удельных весов в общей структуре. В дальнейшем удельный вес более дешевой компании увеличивается. Так как рядовой инвестор не может знать официальную оценку компаний, то целесообразнее установить минимум и максимум удельных весов, которые не будут сокращаться/ увеличиваться в зависимости от ситуации. О чем идет речь? Например, текущая ситуация. Акции «Магаданэнерго» торгуются в два раза дешевле остальных компаний (через чистые активы). Если бы инвестор точно знал, что оценка компаний будет производиться через чистые активы, то он бы продал все акции, которые максимально оценены, и на вырученные деньги купил бы акции «Магаданэнерго». Но что будет дальше, мало кто знает, соответственно, разумным шагом является увеличенная доля акций «Магаданэнерго», но не более того. Таким образом, заранее задаем лимиты по портфелю. Условно в общем портфеле данной категории акций не менее чем по 10–15 % каждого эмитента, остальное – в зависимости от оцененности/недо-оцененности компании относительно других. Например, никто не может объяснить, почему в декабре-январе акции материнской компании «РАО ЭС Востока» стоили на 30–40 % дешевле акций ДЭК и «Якутскэнерго». В течение последующих нескольких месяцев акции «РАО ЭС Востока» стоили на 20 % дороже двух вышеупомянутых компаний. Именно в таких случаях данная стратегия позволяет увеличить общий объем акций на счете и в конечном счете получить дополнительную прибыль с наименьшими рисками.

В качестве заключения отмечу, что тайна барона Ротшильда теперь доступна российским инвесторам. Брать ее во внимание – дело каждого. Также следует иметь в виду, что не все активы можно оценить, используя вышеприведенную методику. Она наиболее подходит к компаниям производственного сектора. Если речь идет о торговле или новых технологиях, то целесообразнее исходить из других методик оценки. Стоимость сырья, валют также имеет определенные нюансы. В любом случае в качестве базового метода оценки целесообразности покупки/продажи актива вышеприведенные рассуждения могут быть использованы в полной мере.

Опубликовано в № 7–8/2009 года

Заключение

Наконец-то, уважаемый читатель, вы добрались до последних страниц книги. Мне сложно судить, насколько она была вам интересна и в первую очередь полезна с точки зрения инвестиционной деятельности, но в любом случае вы узнали алгоритм зарождения системного кризиса в нашей стране. Я по-прежнему считаю, что до тех пор пока не будут устранены фудаментальные ошибки заложенные в российскую экономику, ни о каком успешном развитии не может быть и речи. Можно долго и красиво рассуждать по телевидению, что необходимо сделать для того, чтобы страна развивалась устойчиво и продуктивно, при этом не понимая, что все разговоры сводятся к вопросу, «какие шторки повесить», не осознавая, что фундамент дома заложен с грубыми ошибками. Возможно, я сгущаю краски, но итоги последнего десятилетия показали мою правоту.

Яне буду приводить здесь множество относительных показателей отечественной экономики за последние десять лет (их можно найти в аналитических материалах), часть из которых имеет позитивную динамику, а приведу выдержку из обращения к читателям журнала «Портфельный инвестор» (№ 3–4/2009 год).

В номере не будет статьи в разделе «Конструктивная критика» под названием «В чем виноват Запад?». В материале был развеян миф о том, что в проблемах отечественной экономики в основном виновата нерадивая политика западных руководителей, прежде всего США. Естественно, я был с этим не согласен и очередной раз хотел продемонстрировать ошибочное мнение «экономических» консультантов первых лиц государства. Но так как 29 марта Дмитрий Анатольевич Медведев признался представителям английских СМИ, что Запад тут ни при чем, критика потеряла свою актуальность. Особенно учитывая тот факт, что критика первого лица государства – достаточно ответственное мероприятие.

Э. МАРР: В России шесть миллионов безработных, рубль упал на треть по своей стоимости. Вы обвиняете алчных банкиров Запада? Они виновны в этом кризисе?

Д. МЕДВЕДЕВ: Нет, конечно. У нас действительно есть все те проблемы, о которых Вы сказали, но это, по сути, реакция любого государства. В тот момент, когда у нас начали постепенно уменьшаться валютные поступления, мы вынуждены были принять решение по ослаблению рубля, что сделали и другие страны по отношению к своим собственным валютам, значительная часть этих стран. Действительно, многие наши компании прибегали к заимствованиям в западных банках. Может быть, некоторые из них делали это не вполне критично, имея в виду возможные последствия, но это уже ответственность конкретных хозяев, конкретных собственников этих компаний, а иностранные банки здесь ни при чем. Нужно всегда думать, когда ты занимаешь у кого-то деньги, как ты будешь их отдавать. Это вопрос для любого кредитора.

На этих словах я решил, что инцидент с «внешними вредителями» закончен. Я оказался наивным малым. Очередной раз выступая публично, В.В. Путин всем намекнул о происхождении проблем в отечественной экономике. Чтобы не возвращаться к данному вопросу, отмечу, в чем виновны бессовестные «буржуины».

1. Наглым и бессовестным образом увеличили в течение нескольких лет стоимость нефти от семи до десяти раз. В том числе был искусственно создан спрос на другие сырьевые активы, включая металлы. Из-за этого безобразия российская экономика получила в течение девяти лет (2000–2008 годы): общую торговую валютную выручку – 2 трлн долл.; положительный торговый баланс -870 млрд долл.; положительное сальдо текущих операций -464 млрд долл, и т. д. Естественно, абсолютные цифры малоинформативные. За предыдущие девять лет, 1991–1999 годы, общая торговая выручка -654 млрд долл.; торговый баланс -153 млрд долл.; счет текущих операций -67 млрд долл. Сподвижники буржуев скажут, что накоплены ЗВР, включающие средства Стабилизационного фонда, которые на конец 2008 года составили 427 млрд долл, (увеличились на 415 млрд долл.). А что же внешний долг? На

01.01.2009 составил 484 млрд долл, (увеличился на 390 млрд долл.). Как и ожидалось, нас цинично обманули. На нашу народную выручку в размере 2 трлн долл, продали нам разного «добра» на общую сумму 1130 млрд долл, (в два раза больше, чем за предыдущие девять лет (500 млрд долл.), и несколько меньше, чем за предыдущие 30 лет (1430 млрд долл, за 1970–1999 годы). Но верхом цинизма можно считать, что они «слямзили» наш профицит торгового баланса (870 млрд долл.), оставив нам 464 млрд долл, (счет текущих операций). Но в конечном итоге западные мерзавцы «стащили» и его, оставив па накопленные ЗВР (427 млрд долл.), размещенные под 2–5% годовых, внешних долгов (484 млрд долл.), по которым необходимо выплачивать 7-12 % годовых. Только за эти манипуляции они будут вечно гореть в аду.

2. Создали невыносимые условия в стране с дефицитом рублевой ликвидности (заблокировали все компьютерные системы ЦБ РФ, вследствие чего было невозможно осуществлять денежную эмиссию). В результате отечественные предприятия, в том числе и с существенным государственным участием в акционерном капитале, были вынуждены привлекать внешние заимствования, величина которых на 01.10.2008 составила 484 млрд долл.

3. Выдачей внешних займов под ставку процента от 7 до 12 % годовых они не ограничились. Выкрутив руки ЦБ РФ, заставили его размещать ЗВР страны под грабительский низкий процент (3–5% годовых). Тем самым обдурив «Ивана» на разницу в процентных ставках между привлечением и размещением СКВ, в зависимости от общей суммы недодали ему (российской экономике) от 5 до 30 млрд долл, в год. Это же как придумали, в рублевой зоне для пополнения оборотных средств привлекать валютные кредиты! Просто экономические извращенцы.

4. Но и этого им было мало. Следующий циничный шаг – осуществление вербовки высших членов российского руководства с целью нейтрализации денежно-кредитной политики за счет резкого роста стоимости услуг естественных монополий (как источника инфляции издержек), благодаря чему о модернизации производства и запуске длинных инвестиционных проектов можно забыть надолго (зависимость инвестиционных проектов от уровня процентной ставки). Кроме этого, для недопущения улучшения жилищных условий российских граждан была заблокирована ипотека, искусственно увеличены цены и т. д. Зная зависимость курса рубля от притока валюты в страну, заставили население взять кредиты на покупку жилья в СКВ, заранее просчитав, что в случае снижения стоимости российского экспорта произойдет девальвация рубля и заемщики будут находиться в состоянии дефолта. Они также знали, что российская экономика сильно завязана на экспорт, и в случае снижения спроса часть людей потеряют работу.

5. Но из истории мы знаем, что капиталисты сверхциничны, и крошки со стола их не интересуют. Под угрозой развязывания ядерной войны с Россией они не позволили российским властям обеспечить экономическую безопасность государства, заблокировав путь движения внешних инвестиций, которые в основном выражены в СКВ, и все валютные риски по займам перенесены на заемщиков. В то же время у них в логове все наоборот – валютные риски перенесены на кредитора, и в случае девальвации национальной валюты экономика получает дополнительный стимул своего развития, а общая сумма кредита остается неизменной.

6. Кроме разрушения экономики они задумали оставить российских граждан умирать с голоду, доведя долю импорта продовольствия до 50–55 %, а в крупных городах до 70 %. И как они это сделали! Отобрали у крестьян практически все плодородные земли. А без земли что можно сделать?

7. Зная, что средний и малый бизнес наиболее жизнеспособен в кризисных ситуациях, они убедили российских чиновников его полностью уничтожить и не давать ему развиваться, обложив безумными налогами.

8. Злодей, они в Африке злодей, соответственно, необходимо уничтожать культуру страны, одновременно разлагая молодое поколение. И они уже купили все телевидение и комиссии по архитектуре крупнейших городов.

9. Но самое основное – это посеять вражду между властью и простыми гражданами. С помощью современных цифровых технологий они порочат чиновников (скидывают им на счета громадные суммы денег, подставляют их фамилии в сомнительные аукционы по продаже земли за бесценок; вывозят двойников на охоту и дорогие курорты и т. д.).

10. Для создания полного хаоса они обвалили стоимость основных российских позиций экспорта, одновременно уменьшив потребление в натуральных величинах. В результате… (смотри телевизор и читай СМИ).

Примечания

1

С.В. Михалков. Как старик корову продавал (см. рубрику «Полезная литература»)

2

Добросовестное заблуждение – это принятие ошибочного решения под воздействием неверно выстроенной причинно-следственной связи, искаженно полученной информации, либо изначально неправильно расставленных приоритетов с позиции оценивающего данное решение.

Например:

– невнимательное прочтение российской Конституции, где указано, что Россия – социальное государство;

– неправильно расставленные приоритеты – в первую очередь необходимо заниматься развитием российской экономики, а не финансированием дефицитов бюджета и платежных балансов развитых стран;– искаженное понимание наделенных функций и меры ответственности;

– ошибочно выбранные цели и задачи, т. е. основная задача Правительства не в достижении конкретных показателей ВВП, инфляции, роста производства и др., а в реальном улучшении жизни граждан, облегчении страдания инвалидов и т. д.