Инвестиционная стратегия населения на рынке российских акций

Рациональный анализ включает в себя несколько разделов. Мы рассмотрим два: инвестиционный и вероятностный.

Инвестиционный (исторический) компонент

Основная задача исторического, или инвестиционного, компонента – определение на основе вероятностных событий целесообразности инвестирования в различные формы активов.

Любой инвестор (управляющий), принимая решение по размещению финансовых средств, стоит перед выбором структуры, состоящей из безрисковых (как правило, долговых) и рисковых (долевых и долговых) инструментов. Его основная задача – принять решение, исходя из многих неизвестных. В качестве точки отсчета (сравнения) выступает безрисковая ставка процента – доходность государственных ценных бумаг в национальной валюте. На втором месте идут вклады в банках, гарантированные государством. На третьем месте – долговые ценные бумаги высоконадежных заемщиков и т. д. В наших рассуждениях будут фигурировать государственные ценные бумаги, номинированные в национальной валюте. В качестве рисковых активов – корпоративные акции.

Зная безрисковую ставку процента, управляющий, рассматривающий с учетом всех возможных рисков альтернативные возможности применения капитала, решает, в какой из видов активов целесообразнее разместить финансовые ресурсы. Другими словами, он проводит первую часть фундаментального анализа – определение объекта инвестирования, или составление структуры портфеля, формируемого из нескольких финансовых инструментов (безрисковые и рисковые). В зависимости от рыночной конъюнктуры в портфеле может быть больше или меньше рисковых или безрисковых активов. Рациональный анализ подразумевает сравнение текущей ситуации с историческими показателями доходности по различным видам активов.

Например, безрисковая ставка процента равна 1 %. Исходя из классической теории, возможна покупка рисковых активов по более завышенным показателям (относительно средних исторических). В нашем случае Р/Е в размере 30 не является завышенным.

Если говорить о дивидендной доходности, то 1 % может считаться вполне приличным результатом. Это утверждение исходит из формулы расчета стоимости курса акций: сумма выплаченного дивиденда, деленная на безрисковую ставку процента и умноженная на сто. В нашем случае задача управляющего – спрогнозировать период действия данных ставок и оценить в долгосрочном плане потенциальную возможность компаний выплачивать дивиденды в указанных объемах. Соответственно, покупка акций вполне разумна. Используя рациональный анализ, можно сравнить среднеисторические показатели по процентным ставкам, дивидендам и т. д. с текущими показателями. В нашем случае мы сравниваем исторические ставки по безрисковым финансовым инструментам, так как они относятся к показателям, влияющим на справедливую стоимость акций.

Необходимо также сравнение со среднеисторическими дивидендными выплатами. Средняя ставка процента по безрисковым инструментам за последние 100 лет составляет не менее 6 % годовых. Следовательно, ставка в размере 1 % является аномально низкой, и дисконтирование дивидендной доходности в долгосрочном плане по данной величине не является разумным и аргументированным.

Вывод: инвестирование финансовых ресурсов в акции компании с показателями Р/Е в размере 30 является рисковым мероприятием. Если идти дальше, то можно определить, при каком значении Р/Е акцию можно считать дешевой. Аналогичны рассуждения и при текущей ставке процента, равной 12 %. В нашем случае, при прочих равных рисках, рациональны следующие действия управляющего: покупка безрисковых финансовых инструментов с наименьшем сроком погашения. Естественно, более разумным действием управляющего является открытие короткой позиции по долгосрочным облигациям (мировая практика – долгосрочные облигации являются дисконтными).

Приведенные рассуждения подводят к основной изюминке рационального анализа.

Рассмотрим ситуацию в России 2007 г. Доходность безрисковых финансовых инструментов в долларах составляет 7—13 % – для физических лиц и 5—12 % – для юридических. Это максимальное значение доходности с учетом укрепления рубля. Доходность фондового рынка (индекса) в зависимости от периода и начальной точки отсчета составляет 15–70 % в год. Процент в обоих случаях сложный. Управляющий стоит перед выбором: экономика растет (наблюдается бум на фондовом рынке), акции, исходя из классической формулы по инвестированию, существенно переоценены.

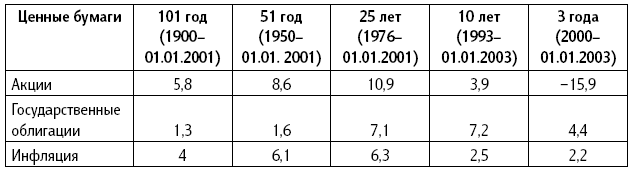

Обращаемся к среднеисторической доходности акций и облигаций, которая дает следующие показатели:

– акции: не более 6 % за 101 год; не более 11 % за 25 лет и 15,4 % за лучший период – 10 лет;

– облигации: не более 1,5 % за 101 год, не более 7 % за 25 лет и до 9 % за лучший период – 10 лет.

Во всех случаях приводится расчет реальной доходности с учетом сложного процента.

Вывод: рисковые вложения в долгосрочном плане позволяют получить премию за риск в размере 4–5 %. Доходность акций в размере 11 % – выше среднего исторического показателя и в долгосрочном плане является удовлетворительным показателем.

В долгосрочном плане историческая доходность акций – 6 %. Доходность облигаций в размере 7 % (реальная доходность) является удовлетворительным показателем, поскольку в долгосрочном периоде (101 год) ее значение не превышает 1,5 %. Соответственно, периоды, когда инструменты торговли выходят за рамки данных показателей в ту или иную сторону, можно считать либо неудачными, либо сверхприбыльными. Если идти дальше в наших рассуждениях, то можно выявить среднюю доходность по инструментам торговли, относительно которой можно делать выводы об удачном или неудачном периоде.

Сравнив мировые исторические показатели с российскими, можно констатировать, что годовая доходность по безрисковым инструментам в размере 11 % (10 % с учетом инфляции – в США) является наилучшим периодом для консервативного инвестора.

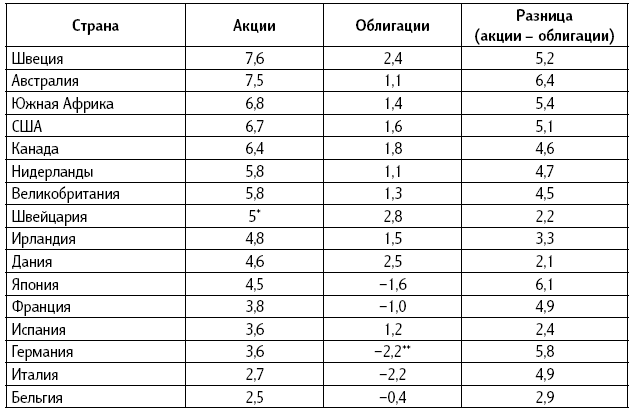

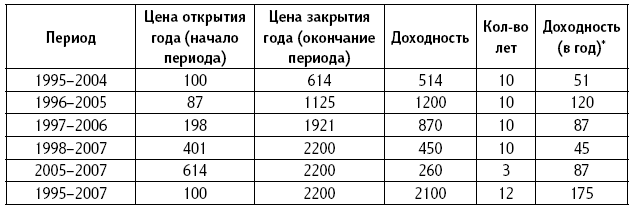

Аналогичный расчет можно сделать для рынка акций (табл. 28). Приведенные показатели вынуждают констатировать, что цикл благополучного периода роста стоимости российских акций является аномальным. В среднесрочном плане разница между доходностью по безрисковым и рисковым инструментам будет снижаться до среднерыночных показателей. Кроме того, с начала существования индекса РТС до настоящего времени (с учетом сложного процента) среднегодовая доходность составляет 34 %, а за худший десятилетний период – 20 %. Эти показатели необходимо скорректировать на индекс инфляции (долларовой) – 2,5 % в год. Естественно, необходимо учитывать все особенности данного периода, начиная от изменения экономической системы и заканчивая существенной разницей в стоимости доллара по ППС (паритету покупательной способности) и по его рыночному курсу.

По нашему мнению, из приведенных рассуждений можно сделать вывод, что при получении аномальных прибылей количество позиций сокращается. В нашем примере полученная доходность за 10 последних лет (1997–2006 гг.) в размере 870 % (25 % в год с учетом сложного процента) позволяет закрыть до 80 % ранее открытых позиций с последующим размещением финансовых средств в безрисковых финансовых инструментах, дающих также аномально высокую доходность. При этом риск минимален. Аналогичная ситуация наблюдается во многих странах.

В общем виде итоговое инвестиционное решение можно представить в виде следующего алгоритма.

Этап 1. Фундаментальный анализ.

Этап 2. Технический анализ.

Этап 3. Рациональный анализ.

Этап 4. Сравнение полученных величин.

Оптимальный момент – совпадение всех перечисленных видов анализа. Если технический анализ можно считать в большей степени искусственным процессом, то фундаментальный и рациональный анализ – это реальность, на которую практически сложно влиять (манипулировать). В случае если фундаментальный анализ указывает на возможность покупки корпоративных акций, а рациональный анализ не благоприятствует этому, то в худшем варианте количество открытых позиций сокращается (не открывается больше возможного лимита).

Поясняя эти рассуждения, можно сравнить рациональный анализ с календарем. Все прекрасно знают, что после осени наступает зима. Она наступит даже в том случае, если теплая погода будет сохраняться дольше обычного среднего значения (в днях). Исходя из статистических наблюдений, можно смело делать вывод: если длительный период наблюдается положительная тенденция, то в ближайшее время она будет не такой благоприятной. Данное утверждение усиливается существенным расхождением классического курсообразования стоимости корпоративных акций. Это позволит в период роста/падения ВВП, при несовпадении курса акций с указанной динамикой, занимать «разумную» рыночную позицию. Кроме того, рациональный анализ будет отличным соперником человеческим эмоциям, которые, как правило, либо слишком оптимистичны, когда жизнь налаживается, либо чересчур пессимистичны в неблагоприятные моменты.

Данный подход несколько отличается от общепринятого, но цифры говорят сами за себя. Можно констатировать, что момент времени, при котором совпадают три вида анализа, является наилучшим моментом для открытия/закрытия позиции.

Таблица 25

Реальные прибыли по британским ценным бумагам (годовой процент)

Источник: Лондонская биржа.

Таблица 26

Реальные уровни доходности (% в год)

Источник: Лондонская биржа.

Таблица 27

Реальная доходность акций и государственных облигаций: сравнение разных стран, 1900–2001 гг. (% в год)

* С 1911 г.

** Исключая 1922–1923 гг.

Источник: Лондонская биржа.

Таблица 28

Доходность индекса РТС (% за период)

* Ставка процента (простая).

Источник: расчеты автора на основе данных сайта РТС.

На основании вышеприведенных рассуждений был сделан вывод о нецелесообразности инвестирования денежных средств в акции отечественных компаний, несмотря на тот факт, что основные анализируемые макроэкономические индикаторы показывают позитивную динамику. Вместе с тем происходит «скрытое» накопление ряда негативных факторов, которые в краткосрочном плане могут иметь существенное влияние на ценообразование корпоративных акций (увеличение внешнего долга и ухудшение общей структуры счета текущих операций).

С момента написания данной главы до полного окончания оформления полного исследование прошло несколько лет. В течение данного периода мы на практике убедились в провомерности наших предположений. В течение нескольких месяцев 2008 г. стоимость нефти снизилась практически в четыре раза – со 146 до 36 долл./баррель. Отечественная экономика потеряла десятки миллиардов долларов экспортной выручки (только по данной позиции). Резко ухудшился торговый баланс страны. Данное событие, наряду с огромным внешним долгом, который на 1.07.2008 составлял более 500 млрд долл., и обязательными ежегодными выплатами более чем в 100 млрд долл, в ближайшие несколько лет, спровоцировало более существенный отток капитала, что отразилось на стоимости российских акций. За шесть месяцев сводный индекс РТС упал более чем в четыре раза. Стоимость многих компаний снизилась в 7—10 раз.

С точки зрения научных исследований сложилась уникальная ситуация, заключающаяся в применении новых подходов в оценке фундаментальной стоимости акций с точки зрения возможных покупок. Получили следующий результат.

Таблица 29

Доходность индекса РТС (% за период)

* Ставка процента (простая).

Источник: расчеты автора на основе данных сайта РТС.

Из приведенных данных отчетливо видно, что снижение стоимости акций в 2008 г. можно считать аномальным явлением, которое наблюдается один раз в десять лет. В результате столь существенного падения стоимости акций доходность за последние три года так же стала сверхнизкой (—56 %), что никак не соотносится со средними показателями за несколько предыдущих периодов (трехлетних). Таким образом, вероятность роста стоимости акций существенно выше, чем его дальнейшее падение. Не учитывая другие общеизвестные фундаментальные факторы стоимости компании, можно частично открыть длинные позиции. Так как целью настоящего исследования является не определение целесообразности покупки российских акций в начале 2009 г., а более глубокие вопросы (общий подход к принятию решений относительно вложения финансовых средств в акции российских компаний), тем не менее стоит отметить, что данный период является сверхблагоприятным для открытия стратегических позиций на российском фондовом рынке. Наблюдается уникальный момент совпадения всех известных анализов оценки стоимости финансового актива, указывающих на целесообразность покупки.

Этап вероятностных событий

Финансовый этап – вторая часть рационального анализа. Исходя из личного опыта и определенных статистических данных, можно констатировать следующие показатели профессиональной деятельности инвесторов. Оговоримся сразу, что речь идет о специалистах, не обладающих инсайдерской информацией. Данные следующие: из 100 % инвесторов наилучших результатов (чистая прибыль от 100000 долл, в год) добиваются в долгосрочном плане не более 10 %. В среднесрочной и краткосрочной перспективе этот показатель может подниматься до 50 % (при прочих равных условиях). Дополнительный критерий – доходность не менее 25 % в год (СКВ). Соответственно, практически каждый второй в определенный промежуток времени может добиться оптимальных результатов. Вероятность достаточно высокая. По истечении определенного времени основная часть инвесторов не получает убытков (в зависимости от стратегии), в лучшем случае остается «при своих» или при минимальном доходе. Далее приведен график, построенный автором, на котором показана зависимость количества инвесторов, достигших положительных результатов относительно динамики фондового индекса (рис. 3).

Исходя из этого графика возникает вопрос: почему инвесторы, зная статистику и понимая, что достижение оптимальных результатов в этой области зависит от большого числа случайных факторов и с высокой вероятностью будет не самым отличным бизнесом, все равно приходят в эту профессию? Речь идет об инвесторах, проводящих в основном краткосрочные операции на фондовом рынке. Также правомерны следующие рассуждения. Если никто не знает, какой в настоящий момент период на рынке (период, при котором зарабатывают 50 или 10 %), лучше всего считать, что специалист находится в группе участников торговли, которым временно сопутствует удача (по различным причинам: начало растущего тренда; больший размер капитала; случайность и т. д.). С другой стороны, возможен вариант, что данный инвестор является одним из тех, кто находится в 10 %-ной группе. Ответ на этот вопрос можно получить со временем, не ранее чем через 7—10 лет. Когда инвестор в начале пути, то все достаточно просто. Как быть в том случае, когда сумма заработанных активов доходит до существенной величины, и со временем по стечению обстоятельств будет «проиграна». В таких случаях инвесторы находят десятки причин, под влиянием которых они остались у разбитого корыта. Но себя не обманешь.

Рис. 3. Изменение индекса акций и процента успешности инвесторов

Рассуждая, как поступать в таком случае, мы пришли к следующему выводу. Если специалист по финансовым рынкам добился определенного результата, то лучше всего сократить объемы торговых операций. В зависимости от полученного финансового результата сокращение позиций может составлять до 50 % полученной прибыли. Дальнейшие рассуждения следующие. Если вдруг инвестор окажется одним из тех, кто входит в 10 %, то он и в дальнейшем будет показывать аналогичные результаты деятельности. Но если он окажется среди временно добившихся положительных результатов и проиграет не только ранее полученную прибыль, но и основной капитал, в запасе останутся накопленные резервы (ранее выведенные средства). Естественно, неприятно сознавать, что специалист в долгосрочном плане не подходит под данный вид бизнеса, но сохраненная прибыль, размещенная в безрисковые инструменты, позволит ему в дальнейшем заниматься другой профессией, не особо нуждаясь в средствах существования. В этом случае, со временем, можно будет еще раз испытать себя на данном поприще. Может быть, инвестору просто не повезло. Соответственно, у специалиста есть шанс повторить свой предыдущий результат.

Сокращение объема торговых операций рекомендуем осуществлять не менее чем через каждые три года либо после получения сверхдохода. Естественно, мы не претендуем в данной части на уникальность и осознаем упущенные возможности специалиста, который может добиться ошеломляющих результатов, в случае если не будет сокращать позиции, а результативность останется прежней (процентная). Возможно, мы излишне консервативны, но убеждены, что нельзя рисковать необходимым ради получения излишнего, поскольку это неразумно и нерационально. Вероятно, такая точка зрения сформировалась под влиянием книг о людях, которые действительно были талантливыми в данной области, но часто оставались к пенсионному возрасту ни с чем.

Множество примеров из личного опыта также позволяют говорить о целесообразности именно вышеуказанной стратегии. Немаловажный фактор в данном подходе заключается в том, что с потерей финансовых средств некоторые инвесторы теряют часть своей «личности». Убеждены, что лучший специалист, даже если он будет «выводить» из рынка 50 % капитала, сможет добиться многого (с точки зрения финансового результата). В зависимости от рыночной тенденции, можно предположить, что лучший из инвесторов тот, кто с суммы первоначального капитала в размере от 10000 долл, сможет через несколько лет получать чистую прибыль не менее 100 000 долл, в год.

Если речь идет о частных инвесторах, то можно рекомендовать следующий алгоритм действия.

На первом этапе определить максимальный годовой расход. Сразу отметим, что это достаточно сложная процедура. Со многими допущениями сумма денежных средств может составлять от 600 000 до 200000 долл, в год. На втором этапе следует добавить не менее 50000 долл, на «новое» вхождение в бизнес. Имеются в виду различные обстоятельства (форс-мажор, глупость, неблагоприятное стечение обстоятельств и т. д.), которые могут привести к нулевому балансу по торговому счету.

Исходя из 6 %-ной безрисковой ставки дохода можно определить сумму средств, необходимую для поддержания жизненного уровня и возможности заниматься данным видом бизнеса. При годовом расходе в размере 200000 долл, общая сумма денежных средств, размещенная на безрисковом счете, составляет не менее 3 млн долл. Именно до достижения данного показателя периодическое сокращение торговых позиций считаем целесообразным.

3.4. Ключевые элементы новой системы торговли при принятии решения об открытии и закрытии торговой позиции

В данном параграфе предложена методика принятия решений об открытии и закрытии торговых позиций на различных сегментах финансового рынка. Предлагаемая «система торговли» разработана на основе обобщения многолетнего опыта работы с различными финансовыми инструментами.

Изложенная методика не претендует на универсальность и не считается единственно возможной для принятия окончательного решения относительно покупки или продажи какого-либо инструмента торговли. Эта система позволяет получать прибыль по сделкам гораздо чаще, нежели убытки.

Для той категории инвесторов, которые опасаются «дикого» российского рынка корпоративных акций, предложенная методика (при ее соблюдении) поможет заработать определенные денежные средства, которые можно смело проигрывать на «спокойных» западных финансовых рынках.

Рассмотрим некоторые важные положения, составляющую основу методики системы торговли.

1. В системе исключены общепринятые понятия, такие как «дорогая» и «дешевая» цена на «инструменты торговли» (акция, золото, нефть, ставка процента, валюта, курс акций и т. д.). Такую субъективную оценку «инструмента торговли» могут использовать для принятия решения только долгосрочные инвесторы.

Когда говорят, что какой-либо «инструмент» дорогой или дешевый, в расчет берется предыдущая история этого «инструмента». По нашему мнению, это изначально ошибочно, так как трейдер пытается перенести прошлое в настоящее. Ответ на вопрос, дорогой или дешевый «инструмент торговли», можно получить лишь через некоторое время. Если произошло повышение, то инструмент торговли был дешевый, а если цена снизилась, то все же было дорого. Так как система торговли рассчитана на проведение спекуляций, то основная задача трейдера – угадать направление последующего движения цены на инструмент торговли, а будет он при этом дороже или дешевле – не имеет принципиального значения.

2. Движение цены, как правило, не является хаотичным. Колебание цены в ту или иную сторону берет свое начало от определенного уровня и имеет свое продолжение также до определенного уровня, который, как правило, можно рассчитать и спрогнозировать. Нельзя точно ответить, почему цена доходит до первого уровня отката Фибоначчи или до уровня, рассчитанного при помощи построенного треугольника, и т. д. Вероятнее всего, профессиональные участники рынка, имеющие открытые позиции, должны все же где-то их закрывать, фиксируя прибыль (убыток). Скорее всего, они не игнорируют эти расчетные величины.

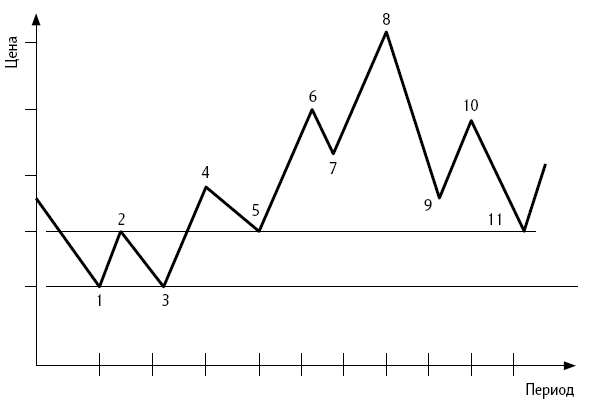

Рассмотрим факторы, заставляющие цену двигаться до определенных логических уровней, анализируя движение цены на графике, представленном на рис. 4.

Рис. 4. Движение стоимости финансового актива

Мы находимся в точке 1. Трейдер (подразумевается группа специалистов) принял решение о покупке нескольких контрактов. Остальные участники пока наблюдают за происходящим.

Точка 2 – трейдер часть контрактов продал и зафиксировал прибыль.

Точка 3 – трейдер вновь купил, предполагая, что цена может пойти вверх.

Точка 4 – произошло «пробитие» уровня, вызванное различными факторами. В этой точке трейдер решил зафиксировать всю (или часть) полученную прибыль, продав контракты. Цена упала до точки 5. Некоторые наблюдавшие трейдеры предположили, что «пробит» важный уровень сопротивления и нужно искать возможность покупать. Подходящая точка для покупки – точка 5.

В точке 5 в игру включились новые участники, а также «старый трейдер». «Старый трейдер» имеет прибыль по предыдущим операциям, а новые участники еще нет. Следовательно, «старый трейдер» будет более терпеливым и, возможно, пойдет на больший риск.

В точке 6 некоторые трейдеры спешат закрыть свои позиции, что приводит к падению цены до точки 7.

В точке 7 в игру входят новые участники, которые дожидались подтверждения тренда третьей точкой, и цена вырастает до точки 8.

В точке 8 начинают закрывать позиции трейдеры, которые открывали позиции в точке 5, а также некоторые специалисты, открывшие позиции в точке 7.

В точке 9 мы видим последствия закрытых позиций. В этой точке трейдеры, которые видят восходящий тренд или которые закрывают ранее открытые позиции вниз, покупают. Цена доходит до точки 10.

В точке 10 постепенно происходит смена мнения относительно направления тренда. Особо осторожные трейдеры начинают закрывать свои позиции с небольшим убытком, предполагая, что, возможно, происходит смена направления тренда. И здесь входят в игру трейдеры, играющие вниз, рассчитывая, что начался нисходящий тренд. Происходит резкое падение цены до точки 11. И т. д.

3. Основная задача трейдера – правильно рассчитать предполагаемый уровень, от которого уже началось или может начаться движение цены, и уровень, до которого цена может дойти впоследствии. На первый взгляд, такой расчет может показаться гаданием на кофейной гуще. Однако это не так. Если не брать в расчет редких массовых покупок и продаж в результате возникших определенных обстоятельств (неожиданная информация, террористические акты и т. д.), то профессиональным участникам рынка необходимо покупать и продавать инструменты торговли. Значения, при которых они покупаются и продаются, должны быть такими, чтобы основная часть участников также считала их значительными. Но это ни в коем случае не означает, что все участники рынка думают одинаково относительно последующего движения цены инструмента торговли. Одни могут думать, что данный уровень сильный и цена инструмента торговли ниже не пойдет (падающий тренд), другие специалисты могут предполагать, что цена будет еще ниже. Если количество денег одинаковое, то происходит консолидация. В том случае, если финансовых ресурсов больше у специалистов, считающих, что цена опустится ниже, происходит разворот, и.т.д.