Инвестиционная стратегия населения на рынке российских акций

P/S помогает определить перспективы изменения коэффициента Р/Е. Как правило, он полезен в периоды экономического застоя или кризиса. Для интерпретации данного показателя необходимо различать выручку в производстве и в обращении. В первом случае – в производстве какого-либо продукта в широком смысле слова (станки, оборудование, хлеб, нефть и т. д.). Во втором случае – это общий оборот, в основном торговля. Во время анализа необходимо по мере возможности исключить объединение двух видов оборота в одном. Завод, выпускающий станки, одновременно занимается оптовой торговлей. Иногда компании делают это преднамеренно. Для оценки показателя берется средний уровень рентабельности данного вида бизнеса. Одновременно идет сравнение с потенциальным Р/Е (рассчитывается с помощью условной рентабельности и сравнивается с текущим коэффициентом).

Пример. Компания A: P/S – 0,1; Р/Е – 20, рентабельность бизнеса – 10 %; безрисковая ставка – 5 %. Если инвестор будет оценивать (выбирать компанию) по Р/Е, он может посчитать, что компания оценена, и пропустит ее. Если же он увидит P/S – 0,1, возьмет среднюю рентабельность, то окажется, что компания генерирует слишком маленькую прибыль. Расчет: выручка 100 единиц при рентабельности 10 % должна давать прибыль в размере 10 единиц. В нынешних условиях она дает всего 0,5 единицы (капитализация – 10 единиц, Р/Е – 20 соответственно). Исходя из этого, гипотетически потенциал роста стоимости огромен – до 20 единиц. Естественно, делается дополнительный анализ: почему компания, генерирующая выручку, не может показать среднюю норму рентабельности. Данный расчет справедлив и в обратном направлении, когда P/S значительный, а Р/Е ниже равновесного (среднерыночного) значения.

Кратное балансовой стоимости определяет запас прочности по собственному капиталу. Е[ри прочих равных условиях компания с лучшим показателем «кратное балансовой стоимости» предпочтительнее. Как правило, в век высоких технологий многие не обращают на него внимания, но, по нашему мнению, данный показатель важен. Например, после сильного снижения стоимости российских акций, количество организаций, имеющих рыночную стоимость ниже чистых активов, резко увеличилось.

С запасами и резервами особых проблем быть не должно. При прочих равных условиях компания, где данный показатель лучше, предпочтительнее.

5. Очень важно определить потенциальный спрос на акции анализируемой компании. Это может стать дополнением к общему анализу, но иногда и ключевым моментом для принятия решения об инвестировании.

Необходимо включить данный показатель в фундаментальные, так как он не менее важен, чем вышеперечисленные показатели. Он может быть, но может и отсутствовать. Виды (причины) потенциального спроса: наличие мажоритарного акционера; наличие выраженных действий по скупке акций (желательно определить причины); потенциальный объект для поглощения; «игровой» инструмент и др.

Анализ компаний (технический)Необходимо отметить, что если акция достаточно ликвидная, то оптимальный момент вхождения определяется с помощью технического анализа. Если выбрана акция с существенным потенциалом роста, то целесообразнее всего до 50 % купить сразу, остальную часть – исходя из методов технического анализа.

С учетом вышеперечисленного составляется таблица. Из совокупности показателей выбираются акции компаний, входящие в инвестиционный портфель.

Необходимо всегда помнить, что покупка акций осуществляется в случае, когда она экономически целесообразна с точки зрения риск/ прибыль. Если безрисковые инструменты приносят больший доход, значит, выбор за ними. В классическом понимании в консервативном портфеле доля акций не должна превышать 15 %. В случае аномальной дешевизны акций их доля в инвестиционном портфеле может достигать 50 %, в зависимости от дополнительных условий.

3.2. Методические аспекты управления финансовыми потерями

Управление финансовыми потерями – существенная составляющая работы на финансовых рынках. Профессиональное обращение с финансовыми ресурсами позволяет инвестору, несмотря на значительное количество неудачных сделок, продолжать работу на финансовых рынках.

Управление финансовыми убытками рассмотрено с позиции частных инвесторов.

Основной принцип управления финансовыми убытками на финансовых рынках, изложенный в данном параграфе, заключается в том, что сумма общего убытка за отчетный период не должна в худшем случае превышать общую сумму дохода от размещения денежных средств в безрисковые финансовые инструменты за тот же период.

Все действия и операции на финансовых рынках, изложенные в этой работе, рассматриваются с позиции инвестора, проводящего краткосрочные финансовые операции.

Полученные в ходе расчета денежные средства, необходимые для работы на финансовых рынках, предусматривают сохранение первоначального капитала как обязательное условие. В том случае, когда клиент, инвестор и т. д. согласен на возможную потерю определенной части финансовых средств, делается корректировка в первоначальных исходных данных, что, в свою очередь, приводит к значительному снижению суммы необходимого капитала для работы на финансовых рынках.

В конце параграфа приведена формула, позволяющая получить требуемую сумму финансовых ресурсов с индивидуально выбранными исходными данными.

Далее приводятся некоторые общепринятые профессиональные термины и понятия.

Безрисковые финансовые инструменты, дающие определенный процент дохода, – это любые финансовые инструменты, приносящие фиксированный гарантированный доход при возможно наименьшем риске. Рекомендуется на данном этапе выделить следующие финансовые инструменты такого рода: государственные ценные бумаги, облигации с наивысшей категорией надежности, а также предоставленные займы со 100 %-ным обеспечением.

Трейдер, дилер – профессиональный участник, работающий на разных финансовых рынках; производит покупку и продажу различных инструментов торговли, используя свои средства и средства клиента. Участников, работающих на финансовых рынках, можно разделить на четыре основные группы:

1) инвесторы — участники рынка, занимающие долгосрочные позиции, иногда открытые несколько лет. Возможность проигрыша первоначальной суммы денежных средств для них практически равна нулю, за исключением случаев полного банкротства компании или мошеннических действий. Причем 100 %-ный инвестор — участник рынка, обеспечивающий все свои позиции полной залоговой стоимостью (за 100 акций стоимостью по 10 руб. каждая инвестор платит 1000 руб.). Инвесторы из всех возможных рисков выбирают наименьший;

2) спекулянты — участники рынка, занимающие, как правило, краткосрочные позиции и обеспечивающие контракты частью их полной стоимости (для открытия позиции на 100 акций (других инструментов торговли) стоимостью 10 руб. каждая спекулянту достаточно иметь в наличии от 100 руб. (10 %-ный залог) до 1000 руб. (100 %-ный залог)). При неблагоприятном стечении обстоятельств могут проиграть начальный капитал. При открытии позиции идут только на просчитанный и заранее запланированный риск, тем самым исключая полную и быструю потерю капитала;

3) игроки – участники рынка, идущие на любой риск. При неблагоприятном стечении обстоятельств могут довольно быстро проиграть основной капитал. Многие участники рынка называют себя спекулянтами, а на практике часто бывают игроками, нарушая основной принцип отличия спекулянта от игрока (неопределенный уровень возможного убытка по сделке). Можно также сказать, что некоторые игроки – это временно недисциплинированные инвесторы и спекулянты;

4) хеджеры — особые профессиональные участники рынка, выходящие на него только для хеджирования (страхования) определенных рисков, связанных с основным видом деятельности. Вне зависимости от ситуации на рынке, они не несут убытков по своему основному бизнесу. Иногда хеджеры могут выступать в качестве спекулянтов, но они никогда не будут выступать в роли игроков.

По исследованиям автора, в долгосрочном плане выгоднее всего быть инвестором. Из 100 инвесторов прибыль получают в долгосрочном плане как минимум 70 %. Из 100 спекулянтов прибыль получают не более 20 % (имеются в виду частные лица); большая их часть не получает прибыли и даже терпит убытки из-за неосознанного перехода в лагерь игроков. Из 100 игроков в долгосрочном плане прибыль получают не более 3 %. На рынке часто бывают ситуации, когда спекулянт на какой-то момент становится игроком. Это происходит в том случае, когда на некоторое время открытая позиция остается без приказа об остановке возможных потерь.

Частая ошибка начинающих трейдеров заключается в переоценке возможной отдачи от финансовых рынков в плане получения прибыли. Приходя на биржу с 5000 у.е., большинство трейдеров хотят получить отдачу от данных средств в виде прибыли, в несколько раз превышающей обычный доход по капиталу. Мало того, они не хотят осознавать вероятность потери части капитала. В принципе, такой вариант возможен, но тогда и степень риска должна быть адекватной. Это одна из начальных ошибок многих участников рынка.

Значительные средства, как по общей величине, так и по рентабельности, на финансовых рынках зарабатываются, как правило, при использовании конфиденциальной информации. Например: заранее полученная информация о приобретении акций Газпрома правительством России для получения контрольного пакета; получение информации о коэффициентах обмена акций дочерних компаний НК Роснефти при переходе на единую акцию и.т.д.

Наше отношение к получению финансовых средств подобным образом в большей степени негативное, но не настолько, чтобы заниматься уголовным преследованием. Таковы правила игры, которая изначально построена на искусственном ценообразовании всех котируемых на биржах активов. Многие рассуждения по данному вопросу – двойные стандарты. Наиболее важный вопрос – как тратятся заработанные на данном поприще ресурсы. Существует также множество других способов получения денег, которые считаются «приличными», но при пристальном рассмотрении становится ясно, что они несут более негативный эффект для экономики и личности в целом. Например, заработная плата высших менеджеров компаний, где государство имеет как минимум блокирующий пакет акций. В стране, где за чертой бедности находится не менее 40 % населения, где детская смертность выходит за рамки разумного, наблюдается естественная убыль населения и т. д., – доход наемного работника в компании, контролируемой государством, не может быть в 5—10 раз выше среднемесячного дохода работника, имеющего российское гражданство. На практике разрыв в доходах может доходить до 100 раз и более.

Всегда следует помнить, что существенную прибыль при наименьшем возможном риске реальнее всего получить при работе с большим капиталом, нежели с незначительной управляемой суммой. Для получения прибыли в 50000 долл. США в год можно торговать со следующими значениями необходимой рентабельности:

1) основной капитал 10000 долл. – 500 % в год;

2) основной капитал 50000 долл. – 100 % в год;

3) основной капитал 250000 долл. – 20 % в год;

4) основной капитал 1000000 долл. – 5 % в год.

Из приведенных цифр видно, что с возрастанием управляемой суммы рентабельность снижается. Как известно, ее величина зависит от степени риска, которую допускает при работе на финансовых рынках инвестор. Степень риска в первом случае многократно превышает возможный и допустимый риск в четвертом варианте, хотя сумма прибыли в том и в другом случае одинакова.

Если рассчитать в денежном выражении лимиты по возможным убыткам, необходимые для получения нужной рентабельности, мы получим следующий результат.

По первому варианту, чтобы получить данную годовую прибыль, необходимо идти на риск с возможным убытком по одной сделке, равным 1000 долл., или 10 % от основного капитала. Допустим, что в зависимости от успешности торговли 70 % сделок приносят прибыль, равную соотношению риск/прибыль как 1 к 2–2,5, и тогда получим:

7 сделок · 2000 долл. = 14000 долл.;

3 сделки · (—1000) долл. = —3000 долл.

Итого: 10 сделок с общим результатом 11000 долл.

Следовательно, чтобы получить прибыль, равную 50000 долл., необходимо заключить не менее 45–55 сделок, из которых как минимум 35 должны приносить прибыль от 2000 долл. По нашему мнению, это практически нереально.

По четвертому варианту выбранный возможный убыток в 1000 долл, составляет всего лишь 0,1 % от суммы основного капитала. Получить прибыль в 50000 долл, можно, используя описанную выше методику управления возможными убытками, а именно: разместить денежные средства в безрисковые финансовые инструменты, обеспечивающие определенную доходность, из которой будет рассчитан возможный убыток по одной сделке.

Увеличив риск до возможного убытка, равного 1 % от основного капитала, при одинаковой успешности и интенсивности операций прибыль может составить от 500000 долл. США.

Успешная работа на финансовых рынках – весьма непростое занятие; чтобы добиться здесь значительных успехов, необходимо терпеливо пройти все этапы: от теоретического обучения до реальной торговли. Как и любая профессия, торговля на бирже требует больших временных затрат на обучение и оттачивание мастерства.

Частных инвесторов, работающих или собирающихся работать на финансовых рынках, можно разделить на следующие четыре основные группы:

– инвесторы, рассматривающие работу на финансовых рынках как возможный и единственный источник доходов;

– инвесторы, рассматривающие работу на финансовых рынках как источник, составляющий не менее 50 % от необходимого общего дохода;

– инвесторы, желающие работать на финансовых рынках, но не обладающие для этого оптимальной величиной первоначального капитала;

– инвесторы, обладающие небольшим первоначальным капиталом.

За многолетнюю торговую практику на различных финансовых рынках можно сделать вывод, что рынки (инструменты торговли) довольно предсказуемы и часто предоставляют хорошую возможность для открытия выгодной позиции даже для тех участников, у которых лимит по возможным убыткам не очень большой. Рынки не прощают инвесторам только грубых ошибок. Из 10 случаев некорректной игры на рынке в 7–8 случаях есть возможность выйти из такой ситуации с минимальными потерями, если специалист прислушивается к сигналам, подаваемым элементами технического анализа. Как правило, все обанкротившиеся инвесторы совершали очень грубые ошибки. Игнорирование специалистом сильных сигналов о возможном движении цены в противоположную сторону от его открытой позиции только иногда заканчивается получением прибыли. Как правило, конечный результат бывает удручающим.

Характеризуемые ниже различные варианты работы на финансовых рынках, учитывающие разные цели инвесторов, предусматривают, что все исходные данные, влияющие на окончательную сумму необходимых денежных средств, обоснованны и взяты с учетом того, что не будут изменяться в последующем. Исключением могут быть те редкие случаи, которые влияют на общую сумму возможного убытка. Это касается уровня доходности, который можно получить по безрисковым операциям.

Нельзя менять исходные данные в зависимости от результата торговли, особенно когда понесены убытки.

Инвесторы, рассматривающие работу на финансовых рынках как возможный и единственный источник доходовОбщая сумма денежных средств, необходимая для работы на финансовых рынках, которыми должен обладать инвестор при соблюдении заданных параметров, рассчитывается по следующим формулам:

Н= F+ G

или Н= (А · 100 %) / В + (D · 100 %) / В,

где А – прожиточный минимум, равный 10000 у.е. в год;

В — доход инвестора при минимальном риске, 15 % годовых;

D – возможный максимальный убыток за один год, 30600 у. е.; D = С · 12; С – максимальная сумма, которую может проиграть инвестор за месяц, равная 2550 у. е.; С = L · 3; L — максимальный убыток за одну сделку, 850 у.е.;

F = (А · 100 %) / В — сумма денежных средств, обеспечивающая прожиточный минимум;

G = (D · 100 %) / В – сумма денежных средств, необходимая для работы на финансовых рынках, без учета прожиточного годового минимума.

Н= (10000 у.е. · 100 %) / 15 % + (30600 у.е. · 100 %) / 15 %;

Н= 271066 у.е.

Общая сумма денежных средств, которыми должен обладать инвестор в нашем случае, составляет 271066 у.е. Указанная сумма позволит в самом неблагоприятном случае сохранить первоначальный капитал и выбранный уровень годового дохода, который обеспечит прожиточный минимум.

Инвесторы, рассматривающие работу на финансовых рынках как источник, составляющий не менее 50 % от необходимого общего доходаОбщая сумма денежных средств, необходимая для работы на финансовых рынках, которыми должен обладать инвестор при соблюдении заданных параметров, рассчитывается по следующим формулам:

Н= F+ G

или Н= (А · К) / В + (D · 100 %) / Д

где А – прожиточный минимум, равный 10000 у.е. в год;

В — доход инвестора при минимальном риске, 15 % годовых;

D — возможный максимальный убыток за один год, 30600 у.е.; D = С · 12; С – максимальная сумма, которую может проиграть инвестор за месяц, 2550 у.е.; С = L · 3; L — максимальный убыток за одну сделку, 850 у.е.;

К — процент дохода от прожиточного минимума, не связанный с финансовыми рынками, 50 %;

F = (А · К) / В — сумма денежных средств, обеспечивающая прожиточный минимум;

G = (D · 100 %) / В — сумма денежных средств, необходимая для работы на финансовых рынках.

Н= (10000 у.е. · 50 %) / 15 % + (30600 у.е. · 100 %) / 15 %; Н = 237733 у.е.

Общая сумма денежных средств, которыми должен обладать инвестор в нашем случае, составляет 237733 у.е. Эта сумма позволит в самом худшем случае сохранить первоначальный капитал и выбранный уровень годового дохода, который обеспечит прожиточный минимум.

На практике первоначальная сумма может быть значительно меньше, если:

а) будет уменьшен убыток по одной сделке (в этом случае лучше перейти на рынок, где уменьшенная сумма убытка по одной сделке позволяет торговать на дневных интервалах);

б) после трех убыточных сделок подряд инвестор в отчетном периоде больше не торгует;

в) инвестор в случае значительного проигрыша в течение нескольких месяцев подряд откажется от торговли на некоторое время (на один или два месяца).

Если полученная сумма несоизмеримо больше, следует обратиться к универсальной формуле, приведенной в конце этой главы, где подбором и сокращением значений различных параметров сумма может быть дополнительно уменьшена.

Если максимально уменьшенная сумма окажется также значительной, вы не сможете обеспечить свой прожиточный минимум, получая прибыль от данного вида деятельности.

Инвесторы, желающие работать на финансовых рынках, но не обладающие для этого оптимальной величиной первоначального капиталаДанный параграф относится к инвесторам (мелким спекулянтам), не имеющим значительного капитала, но имеющим большое желание попробовать свои силы на финансовых рынках. Мелкие спекулянты со временем могут стать крупными биржевыми трейдерами.

Исходные данные:

1. Начальный капитал – 15000 у.е.

2. Доход инвестора при минимальном риске – 15 % годовых (размещено от 11000 у.е., выплата процентов один раз в квартал).

3. Возможный и рекомендуемый возможный убыток по одной сделке – не более 400 у. е.

4. Максимальный возможный убыток в год – не более 3600 у.е.:

а) 2000 у.е. от суммы основного капитала, или 13 %;

б) 1600 у.е. – полученные проценты.

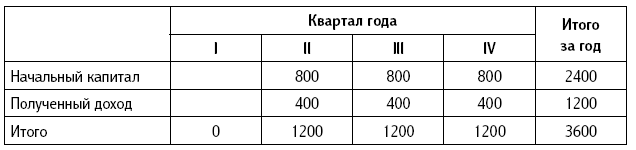

4. Максимальный возможный проигрыш в квартал (см. табл. 23).

5. Будущие доходы не учитываются.

Таблица 23

Структура торговых убытков (у.е.)

Источник: расчеты автора.

Начальный капитал, в принципе, может быть меньше на 2000 у. е. Это зависит от минимального счета, который может быть открыт для получения права держать открытую позицию более суток.

Торговля ведется на дневных интервалах времени.

Данный вариант считается довольно жестким и требует от специалиста значительной дисциплинированности и повышенной собранности при работе.

Инвесторы, обладающие небольшим первоначальным капиталомИсходные данные:

1. Первоначальная сумма капитала – от 3000 у.е.

2. Доходность по безрисковым операциям – 15 % годовых.

3. Возможный убыток по основному капиталу – не более 20 % в год.

4. Получение информации – бесплатно.

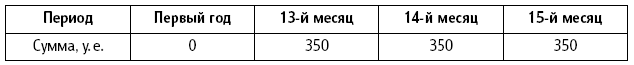

5. Возможные допустимые убытки за одну сделку (см. табл. 24).

Таблица 24

Структура торговых убытков

Источник: расчеты автора.

В первый год рекомендуется разместить денежные средства в безрисковые финансовые инструменты и в конце года получить по ним доход.

Полученный доход необходимо сложить с предусмотренным возможным убытком по основному капиталу. Полученная сумма и будет общим возможным убытком. В нашем примере: 700 у.е. + 350 у.е. = = 1050 у.е.

В течение года необходимо серьезно проанализировать различные рынки, так как право на ошибку у инвестора практически отсутствует.

Имея незначительную сумму денежных средств, рекомендуется оставаться инвесторами в прямом смысле. Инвесторы гораздо чаще выигрывают, чем спекулянты, и тот дискомфорт, который испытывает трейдер, не стоит возможной полученной прибыли от управляемой незначительной суммы капитала.

В заключение отметим важные моменты.

1. Необходимо определить общую сумму, которую инвестор может проиграть.

2. Выбрать временной интервал, на котором будут проводиться торговые операции (часы, дни, недели). Рекомендация – дневные графики.

3. Определить максимальный убыток по одной сделке в денежном выражении (сумма убытка по сделке + все накладные расходы, связанные с заключением финансовой операции). Рекомендация – не менее 800—1000 долл, на одну сделку. Если сумма значительная, то лучше быть инвестором.

4. Определить максимальный убыток по сделке в процентном соотношении от суммы счета (общей величины авансированного капитала). Рекомендация – не более 2 % от суммы средств.

5. Установить лимит по возможному максимальному количеству неблагоприятных сделок за период. Рекомендация – не более трех убыточных сделок подряд. Для предварительного определения способностей трейдера необходимо «проиграть» не менее 10 сделок. Общая сумма проигрыша не должна превышать выделенную сумму лимитов по возможным убыткам.

6. Рекомендуемое соотношение риск/прибыль должно находиться на уровне один к трем.

3.3. Обоснование введения ноу-хау в работе частного инвестора и рациональный анализ целесообразности покупки корпоративных акций

Рациональный анализ является неотъемлемой частью долгосрочной успешной работы на финансовых рынках. Это утверждение нельзя считать аксиомой, но в то же время игнорировать рассмотренные в этом параграфе определенные его элементы было бы тактической ошибкой. Кроме того, высказанные соображения могут использоваться не только для проведения финансовых операций, но и в повседневной жизни.

Всем известны два основных вида анализа, используемых для принятия инвестиционных решений: фундаментальный и технический. Однако не менее важным, а пожалуй, и жизненно необходимым, является профессиональное управление капиталом (лимитами по возможным убыткам). Итак, существуют три компонента, играющих первые роли на финансовом рынке: фундаментальный анализ, технический анализ и управление капиталом (финансовыми потерями).

Чем дольше автор этой книги занимался профессиональной деятельностью в качестве инвестора, тем больше ощущал необходимость в дополнительной составляющей успешной торговли, которая бы объединяла те моменты, которые сложно отнести к одному из распространенных видов анализа, применяемых для принятия инвестиционного решения. Мы уверены, что со временем этот дополнительный вид анализа приживется среди значительной части инвесторов и трейдеров и не исключаем, что он со временем будет дополнен специалистами в области инвестиционной деятельности. Впервые данный вид анализа был опубликован более чем за 12 месяцев до начала экономического кризиса российской экономики (соответственно обвального падения стоимости акций). Таким образом, прошла первая апробация на практике. В дальнейшем, в момент глубокой депрессии на отечественном фондовом рынке (октябрь 2008 г. – февраль 2009 г.), вновь были применены элементы «рационального анализа», которые отчетливо показали целесообразность инвестирования денежных средств в акции отечественных компаний.